Nature子刊:2022年生物制药企业交易分析

- 2023-01-30 00:00

- 来源:医药资讯网

- 阅读:383

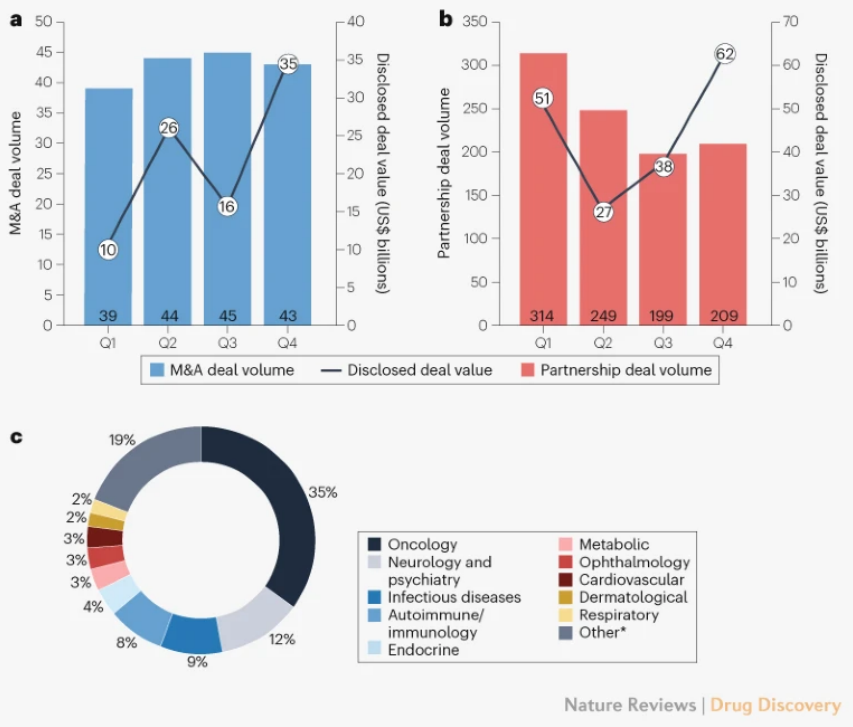

根据Citeline Biomedtracker数据,2022年的并购(M As)交易总金额为870亿美元,仅为2021年1530亿美元总额的一半。此外,与2021年相比,2022年10亿美元以上并购数量下降了一半以上。交易量方面较2021年也有所下降,2022年共发生171起,而2021年则为196起。

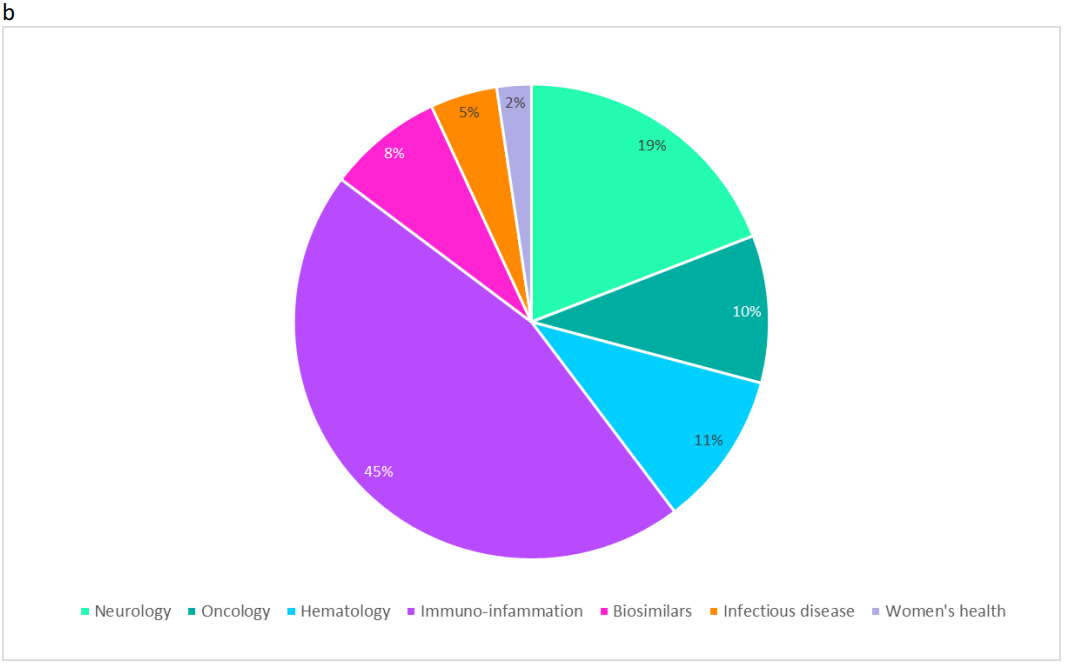

Fig.1 |2022年生物制药领域交易a,并购(M As)数量,包括收购整个公司和收购大部分股权。并购交易的数量包括未披露价值(金额)的交易。b,授权合作。总的数量包括没有披露价值的交易。c,按治疗领域划分的授权合作。如果适用,涉及多个治疗领域的交易可以计算多次。* 其他 类别包括过敏、胃肠病、血液病、妇科、骨科、肾脏、风湿病、泌尿科和未指明的治疗领域。

体量相当的大型制药公司之间的并购交易在2022年再次缺席,主要发生在中小型生物技术企业。

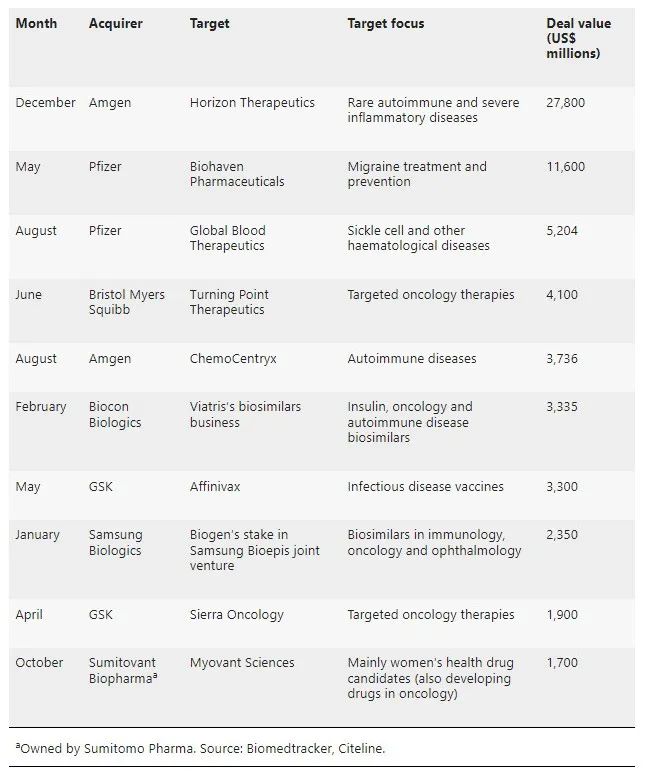

安进在年底以278亿美元收购Horizon Therapeutics公司,这是2022年最大的一笔收购,为安进带来了用于罕见自身和炎症性疾病的上市产品和在研管线。此笔交易也是安进历史上最昂贵的并购,超过了2001年斥资180亿美元的Immunex收购案。2022年,安进还在自免领域进行了另一笔重大交易,以37亿美元收购了ChemoCentryx。

Table 1. 2022年制药行业并购交易TOP 10

注:本文作者未将优时比19亿美元收购Zogenix公司纳入,特此更正

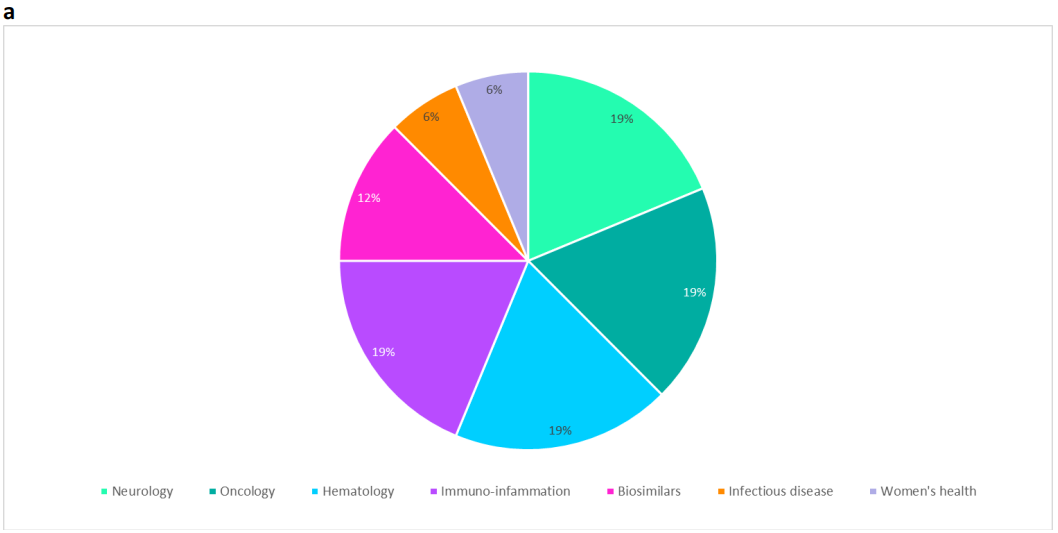

2022年金额超10亿美元的并购交易共16起。免疫炎症是四个关键治疗领域之一,占总交易量的19%,安进-Horizon交易的金额占了这16项交易总金额近一半(45%)。紧随免疫炎症之后的是神经病学,这主要归功于辉瑞收购Biohaven及其预防偏头痛药物Nurtec ODT (rimegepant)。肿瘤学和血液学各占超10亿美元并购交易数量的19%。

Fig.2 |2022年价值 10亿美元的16宗并购交易领域分布a,按并购交易数量分布。b,按并购交易金额分布

2022年,生物类似药领域发生了两起重磅交易,延续了大盘股公司退出该领域的趋势,而规模更小、更专注的公司则从中受益。Viatris(由辉瑞旗下的Upjohn与Mylan合并而成)的生物类似药业务被印度Biocon Biologics公司以33亿美元收购,其中包括治疗、癌症和自身免疫性疾病的重要产品。另一笔交易是Samsung Biologics(三星生物)用24亿美元买下了Biogen(渤健)持有的Samsung Bioepis公司50%的股份。两家公司于2011年成立了该公司(Samsung Bioepis),并开发了涉及免疫学、肿瘤学和眼科领域的生物类似药。